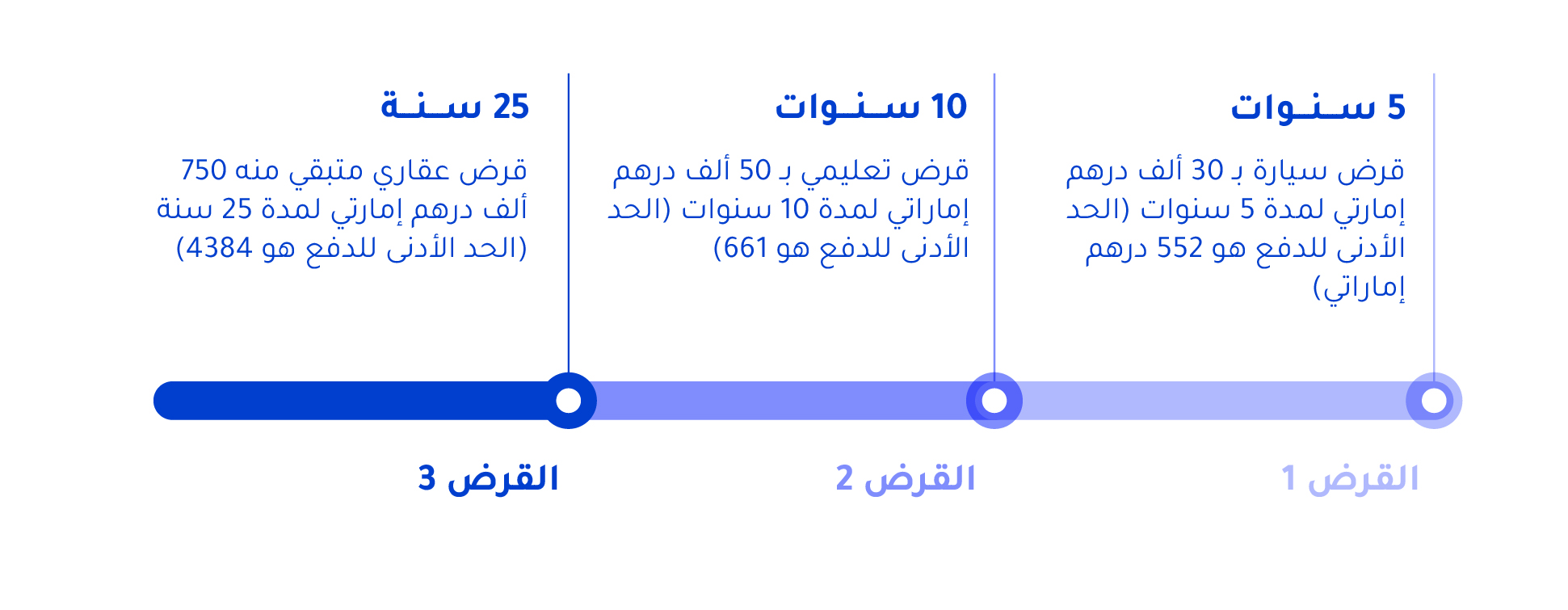

تعمل طريقة كرة الثلج بصب كافة تركيزك على الدين الأصغر. على خلاف استراتيجيات دفع الديون الأخرى، فإن طريقة كرة الثلج تهتم بحجم رصيد القرض المستحق الخاص بك فقط، وليس بمعدل الفائدة. على سبيل المثال، لنقل إن عليك ثلاثة قروض: قرض عقاري متبقي منه 750 ألف درهم إماراتي بمعدل فائدة 5%، وقرض تعليمي بـ 50 ألف درهم إماراتي بمعدل فائدة 10%، وقرض سيارة بـ 30 ألف درهم إماراتي بمعدل فائدة 4%. فإن طريقة كرة الثلج تخبرك أن عليك دفع القرض الأصغر (قرض السيارة) أولًا، حتى إن كان يحمل معدل الفائدة الأقل.

ستكون الخطوة التالية في طريقة كرة الثلج هي أخذ نفس المبلغ الذي دفعته لأصغر القروض (قرض السيارة) ودفعه على القرض الأصغر التالي (قرض تعليمي). فيما يلي تفصيل لهذه الطريقة:

الخطوة الأولى: ادفع القرض الأقل – قرض سيارتك – بأسرع وقت ممكن.

الخطوة الثانية: بمجرد سداد قرض السيارة، انتقل إلى ما يليه من أصغر الديون، القرض التعليمي الخاص بك.

الخطوة الثالثة: خذ الحد الأدنى للدفع الذي كنت تستخدمه مسبقًا لسداد قرض السيارة والذي يعادل 552 وأضفه إلى الحد الأدنى للدفع الخاص بالقرض التعليمي والذي يعادل 661، بمجموع كلي 1213 درهم إماراتي لتسددها شهريًا.

الخطوة الرابعة: بعدها، بمجرد سداد القرض التعليمي خاصتك، أعد هذه العملية مرة أخرى بإضافة الحد الأدنى للمدفوعات من هذا القرض (1213 درهم إمارتي) للقرض العقاري للمساعدة في سداد كامل القرض في وقت أسرع.

إن الآراء الواردة في هذه الحلقة مخصصة لأغراض المعلومات العامة والتثقيف فقط، ولا تُعد نصيحة مالية أو استثمارية أو قانونية أو ضريبية. ينبغي على المستمعين الحصول على استشارة مستقلة من مختص مؤهل قبل اتخاذ أي قرارات مالية. لا يتحمل بنك الإمارات دبي الوطني ش.م.ع. أي مسؤولية عن أي خسارة قد تنشأ نتيجة الاعتماد على المحتوى الذي تم مناقشته.

تعلم حول

الاقتراض