Tإن أولى خطوات الادخار تبدأ بتحديد هدفك النهائي. إن وجود هدف واقعي سيعطيك الدافع للعمل على تحقيقه. فكلما نظرت إلى هذا الرقم واقتربت منه، كلما زادت رغبتك في الوصول إليه.

في البداية، تأكد من أن تكون قيمة نفقاتك أقل من قيمة دخلك. فكلما قلَّت نفقاتك، كلما ازدادت قدرتك على الادخار، واستطعت بالتالي من تحقيق أهدافك بشكل أسرع.

فور تلقيك لراتبك، قمّ مباشرة بتخصيص مبلغ ثابت من المال لوضعه مباشرة في مدخراتك. سيمكنك مثلاً إنشاء حساب وديعة متكررة والقيام بضبط أوامر ثابتة مع بنكك لتحويل مبلغ ثابت بشكل تلقائي إلى مدخراتك في حساب الإيداع الخاص بك وذلك فور حصولك على راتبك. غالبًا ما ستمنحك الوديعة المتكررة سعر فائدة أفضل وستستفيد من قوة الفائدة المركبة أيضًا. هذه طريقة سلسة وسهلة للاستمرار في تنمية مدخراتك.

إنشاء متتبع للميزانية هي خطوة جيدة نحو جمع مدخرات بشكل أكثر فعالية. سيساعدك ذلك على تتبع قدر الأموال التي تجنيها وتنفقها كل شهر. أولًا، قم بإدراج جميع الأموال التي تحصل عليها، وسيمكن أن يشمل ذلك الدخل من وظيفة، أو الاستثمارات، أو عوائد صندوق اتئماني، أو أي شيء آخر. بعدها، قم بإدراج الأموال التي تنفقها كل شهر حسب فئة كل بند، مثل المواد الغذائية والبقالة، والإيجار، والمرافق. قم بعد ذلك بخصم الأموال التي تنفقها من الأموال التي تكسبها، وستتمكن من حساب المبلغ الذي يمكنك توفيره كل شهر.

الاحتياجات

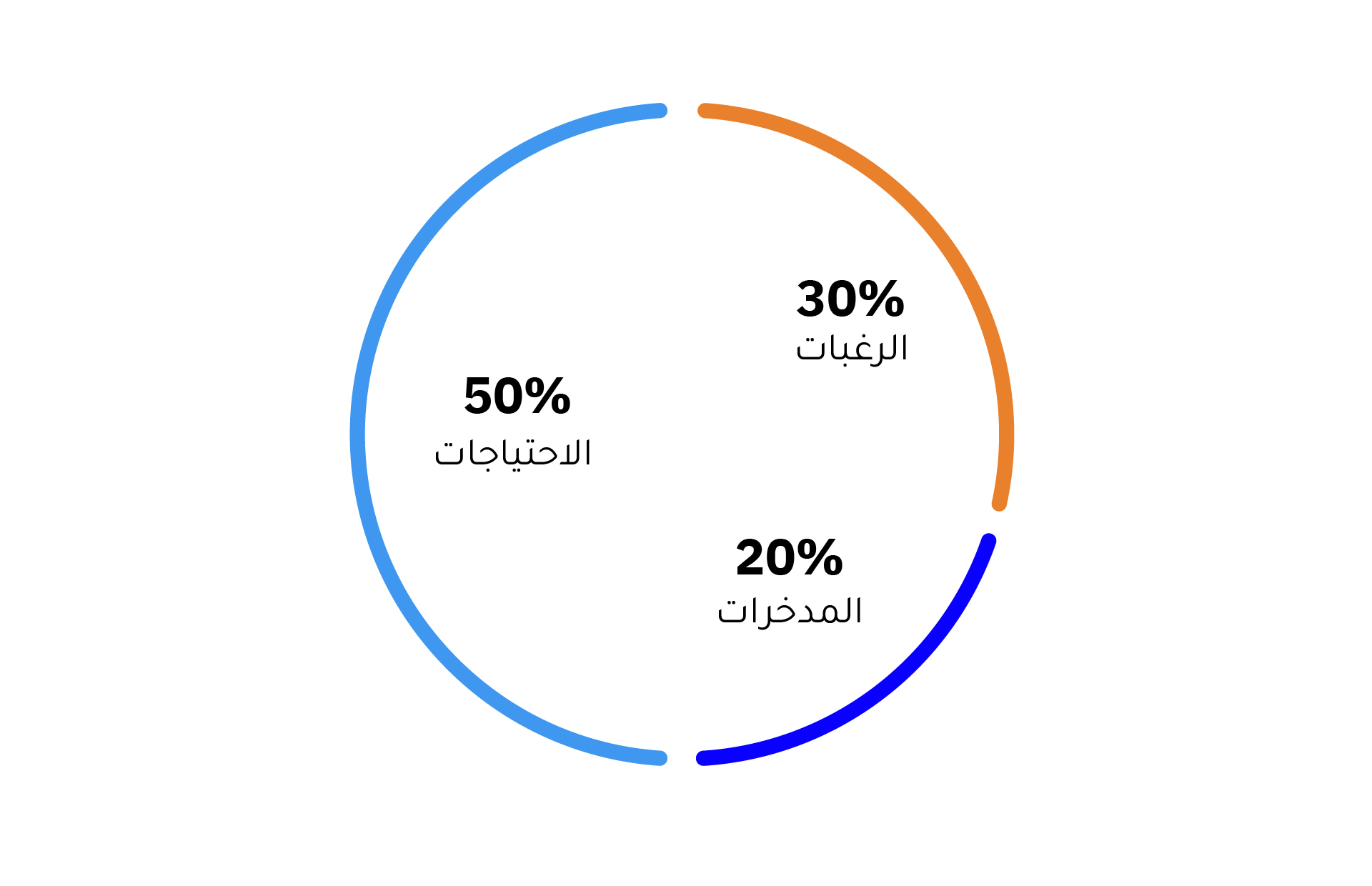

ننفق معظم أموالنا على الاحتياجات. إنها الأشياء الضرورية مثل الإيجار، فواتير المرافق والخدمات العامة، شراء المواد الغذائية ومستلزمات البقالة وما إلى ذلك. إذا تجاوزت قيمة نفقاتك على الاحتياجات 50٪ من إجمالي دخلك، فعليك البحث عن أماكن الإنفاق التي سيمكنك فيها خفض قيمتها. تحقق من إمكانية عثورك على شقة أرخص وخفض الإيجار الذي تدفعه، أو استخدم بطاقة ائتمان تمنحك خصومات على المواد الغذائية والبقالة، والمشتريات الأساسية الأخرى.

ما ترغب فيه

يجب أن يشكل ما ترغب فيه 30٪ من إجمالي إنفاقك. وهذا يشمل التسوّق، والترفيه، والسفر وغيرها من سبل الإنفاق. وحتى إن كنت "ترغب" في إنفاق المزيد في هذه الفئة، سيتوجب عليك الحفاظ على قيمة نفقات أقل من 30٪ لأن ذلك سيضمن أن يبقى معك المال الكافي للادخار.

الادخار

إذا حافظت على معدل إنفاق في الفئتين السابقتين ضمن الحد المطلوب ستتمكن من الحفاظ على نسبة 20% من دخلك المتبقي من أجل الادخار والاستثمار. إن هذا ضروري لتكوين خطة مالية طويلة الأجل، وللتعامل مع أي طارئ قد تواجهه مستقبلًا في الحياة. بشكل أساسي، سيتوجب عليك توفير مبلغاً كافياً من المال بمجموع لا يقل عن مجموع نفقات المعيشة لمدة 6 إلى 12 شهراً، وذلك لكي تستخدمها في حالات الطوارئ أو عند حدوث أمر طارىء لم يكن في الحسبان.

فكر في الادخار كأنه فاتورة سيستحق عليك دفعها كل شهر.

فيما يلي دليل سهل يبين قاعدة 50/30/20 بشكل أفضل ويوضح كيف سيمكنك تقسيم دخلك بناء عليها:

وبينما ستقدم هذه القاعدة إرشادات جيدة لكيفية الإنفاق والادخار، سيمكنك دائمًا تعديلها بما يتناسب مع دخلك. فقد يحتاج أصحاب الدخل المنخفض إلى استخدام نسبة أكبر من الدخل لشراء الاحتياجات، ونسب أقل لفئتي الرغبات والمدخرات، وبالمقابل سيكون إنفاق 50٪ من الدخل على الاحتياجات بالنسبة لأصحاب الدخل المرتفع مبلغًا مرتفعًا للغاية. في مثل هذه الحالات، سيكون عليك زيادة قيمة المدخرات واستثمار هذا المبلغ الإضافي. المهم هنا، وبغض النظر عن مقدار ما تجنيه من مال، أن تصرف دائماً بقدر إمكانياتك.

يمكنك كسب الفائدة بمجرد أن تكوَّن بعض المدخرات وذلك باستثمارها في وديعة ثابتة في أحد البنوك. ببساطة، الفائدة هي الريع الذي يدفعه البنك لك مقابل مدخراتك وودائعك عنده. سيمكنك جني قيمة الفائدة البسيطة على مدخراتك وودائعك في نهاية كل عام.

على سبيل المثال، إن وديعة بمبلغ 1,000 درهم تعطيك فائدة مقدارها 30 درهم بعد 3 سنوات.

الفائدة البسيطة

| المبلغ (بالدرهم) | الفائدة | قيمة الفائدة (بالدرهم) | المجموع (بالدرهم) | |

|---|---|---|---|---|

| السنة الأولى | 1,000 | 1% | 10 | 1,010 |

| السنة الثانية | 1,000 | 1% | 10 | 1,010 |

| السنة الثالثة | 1,000 | 1% | 10 | 1,010 |

بإمكانك أيضاً الاستفادة من الفائدة المركبة. الفائدة المركبة هي الفائدة التي تكسبها ليس فقط على أموالك التي تودعها فحسب، ولكن من المبالغ المودعة مضافاً إليها ما كسبت من فائدة كذلك.

على سبيل المثال، فإن وديعة بمبلغ 1,000 درهم في حساب يدفع فائدة سنوية بنسبة 1%، ستعطيك فائدة قدرها 10 دراهم بعد عام واحد. وبفضل الفائدة المركبة ستكسب في السنة الثانية 1% على 1,010 درهم (المبلغ الأصلي مضافاً إليه قيمة الفائدة)، وهكذا دواليك، وبمرور الوقت ستُضاعِف الفائدة المركبة أموالك أكثر من الفائدة البسيطة.

الفائدة المركبة

| المبلغ (بالدرهم) | الفائدة | قيمة الفائدة (بالدرهم) | المجموع (بالدرهم) | |

|---|---|---|---|---|

| السنة الأولى | 10,000 | 1% | 10 | 10,100 |

| السنة الثانية | 10,100 | 1% | 10 | 10,201 |

| السنة الثالثة | 10,201 | 1% | 10 | 10,303 |

الفائدة المكتسبة بعد 3 سنوات = 303 درهم

قد لا يبدو هذا المبلغ كبيراً، ولكن كلما زاد المبلغ الذي تدخره وكلما طال أمد احتفاظك به بشكل وديعة ثابتة في البنك، إزداد معدل تراكم المبلغ وازدادت مدخراتك.

وبنفس الطريقة التي يساعدنا بها أداء التمارين الرياضية بشكل منتظم إلى الوصول إلى الرشاقة، سينطبق الأمر أيضًا على العادات السليمة للادخار، ولكن الفارق سيكون وصولك إلى الأمان المالي مستقبلًا. إن لم تكن قد قمت بعد بإعداد خطة ادخار، فلا تقلق وابدأ الآن، فليس هناك وقت أفضل من الآن.

إن الآراء الواردة في هذه الحلقة مخصصة لأغراض المعلومات العامة والتثقيف فقط، ولا تُعد نصيحة مالية أو استثمارية أو قانونية أو ضريبية. ينبغي على المستمعين الحصول على استشارة مستقلة من مختص مؤهل قبل اتخاذ أي قرارات مالية. لا يتحمل بنك الإمارات دبي الوطني ش.م.ع. أي مسؤولية عن أي خسارة قد تنشأ نتيجة الاعتماد على المحتوى الذي تم مناقشته.

تعلم حول

الاستثمار